Die Digitalisierung und der Einsatz von KI-Applikationen revolutionieren die Effizienz und Genauigkeit der Wirtschaftsprüfung. Bisher waren Revisoren und externe Finanzprüfer gezwungen, mühsam Daten manuell aus unternehmensinternen Datenquellen zu beschaffen und in Tabellenkalkulationssoftware zu analysieren. Heute können KI-Algorithmen große Datenmengen in kürzester Zeit auswerten und potenzielle Unregelmäßigkeiten oder Risiken identifizieren. Dies ermöglicht sowohl eine höhere Prüfungstiefe als auch – dank Co-Pilotierung mit KI – eine höhere Effizienz der Prüfung selbst.

Controlling, interne Revision und Wirtschaftsprüfung

Controlling und interne Revision spielen wegen ihrer spezialisierten Funktionen eine entscheidende Rolle bei der Zielerreichung eines Unternehmens. Der Controller übernimmt dabei die Aufgabe eines permanenten Fitnesschecks für die Unternehmensorganisation und stellt sicher, dass das fortlaufende Fitnesstraining der Organisation gewährleistet ist, denn die Berechnung von Margen und Profiten sowie die finanzielle Prozesseffizienz sind der Fokus des internen Rechnungswesens. Auf der anderen Seite führen interne und externe Prüfer den Gesundheitscheck durch.

Das Controlling fördert die Effizienz und Effektivität eines Unternehmens, indem es Planung, Steuerung und die Bereitstellung von Finanzdaten sowie daraus abgeleiteten Informationen für Entscheidungen und das Risikomanagement übernimmt. Auf der anderen Seite bewertet die unabhängige interne Revision, unterstützt durch die Jahresabschlussprüfung externer Dienstleister, die Effektivität von Risikomanagement, internen Kontrollen und Governance. Zusammen tragen das Controlling und die interne Revision zu effizienten internen Kontrollen und einer effizienten Unternehmensführung bei.

Die externe Jahresabschlussprüfung geht darüber hinaus und prüft die Compliance mit regulatorischen Vorgaben für das externe Rechnungswesen, insbesondere zum Schutz externer Stakeholder. Diese Funktionen dienen gemeinsam als präventiver ‘Gesundheitscheck’ für das Unternehmen. Sie sichern die Aussagekraft und Transparenz der finanziellen Situation, machen frühzeitig Abweichungen und Auffälligkeiten sichtbar und stärken damit das Vertrauen in die Finanzdaten.

Cloud Automation ermöglicht KI auf Big Data

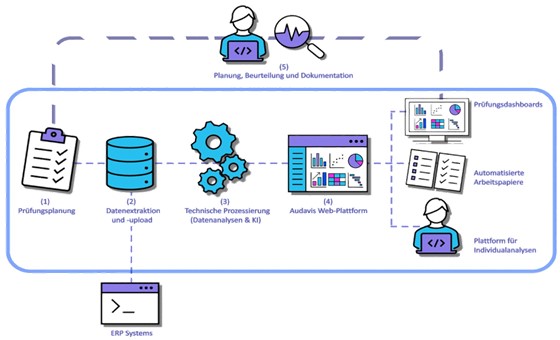

Die Automatisierung von Datenflüssen durch Cloud Computing spielt eine entscheidende Rolle bei der Analyse großer Datensätze und der Anwendung künstlicher Intelligenz (KI). Mit Cloud-Computing-Diensten können Unternehmen Daten nahtlos und effizient erfassen, speichern, verarbeiten und analysieren, ohne dass sie über umfangreiche lokale Infrastrukturen verfügen müssen. Diese Automatisierung ermöglicht es, große Mengen an Daten schnell zu verarbeiten und Erkenntnisse zu gewinnen, die für das Geschäftswachstum und die strategische Entscheidungsfindung entscheidend sind. Darüber hinaus bietet Cloud Computing eine skalierbare und flexible Infrastruktur, die es Unternehmen ermöglicht, ihre Ressourcen bei Bedarf zu erweitern oder zu reduzieren, je nach den Anforderungen ihrer Datenanalysen und KI-Anwendungen.

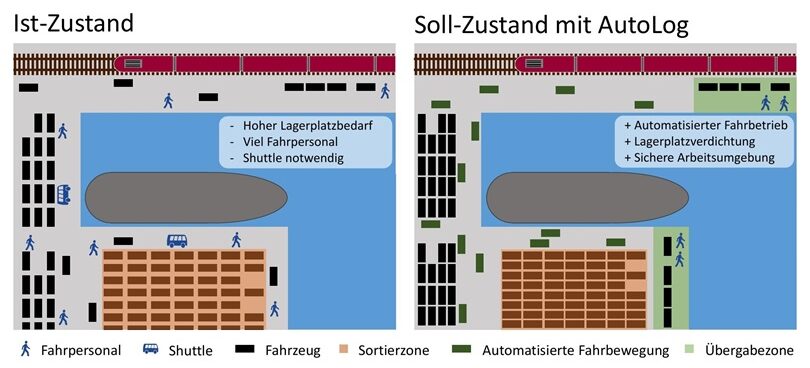

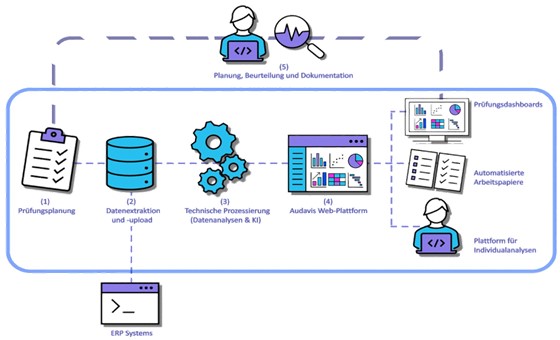

Abbildung 1 – Arbeitsfluss auf der Cloud-Datenautomatisierung aus Sicht der Prüfers.

Die Cloud Automation ist folglich ein wichtiger Enabler für die Fähigkeit zur Analyse von großen Datensätzen und für den Einsatz von KI.

Analyse von unstrukturierten Daten

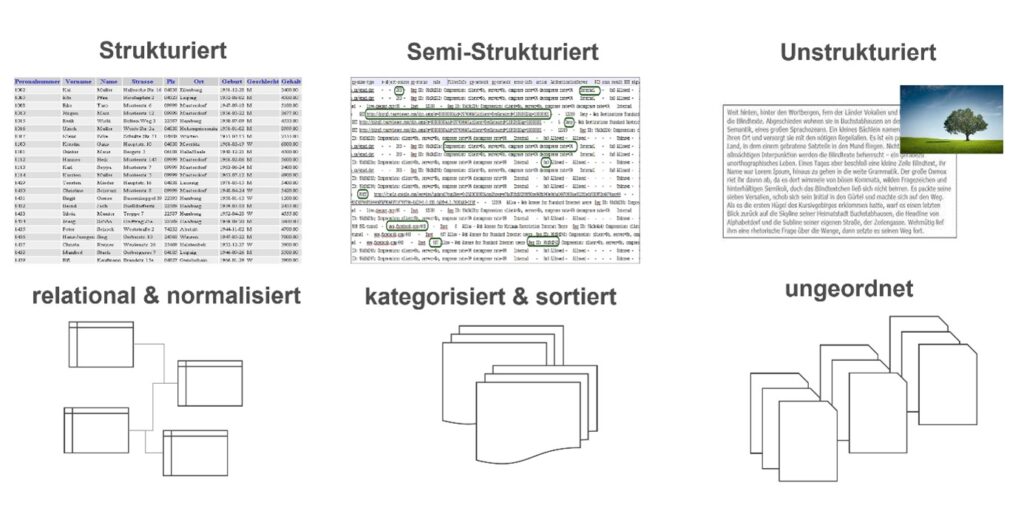

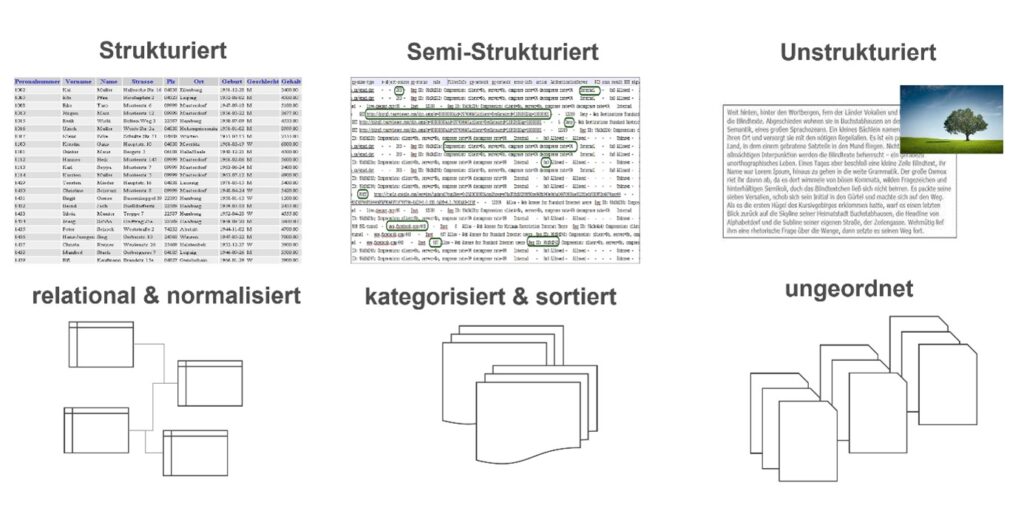

Wer an Finanzprüfung denkt, denkt vermutlich zuerst an Buchungen in Buchhaltungs- oder ERP-Systemen, folglich an strukturierte Datentabellen. Doch Prüfer müssen auch viele Textdokumente beziehungsweise die darin befindlichen Angaben auf Verlässlichkeit prüfen. Hier kann KI helfen, denn künstliche neuronale Netze können dafür darauf trainiert werden, textliche Informationen zu verarbeiten und so zum Beispiel Wörter und nummerische Angaben zu klassifizieren, um sie einer Checkliste oder einer Bilanz zuzuordnen.

Abbildung 2 – Die Herausforderungen, die uns Daten stellen, liegen vor allem in ihrer vorhandenen oder fehlenden Struktur, Ordnung und Sortierung.

Zur Wirtschaftsprüfung gehört die Prüfung von Lageberichten zur finanziellen Situation oder neuerdings auch in Sachen Nachhaltigkeit. Mit Deep Learning, einem Teilgebiet der KI, können diese Berichte voranalysiert und Textabschnitte der Berichte bereits mit anderen Dokumenten wie der Bilanz abgeglichen werden.

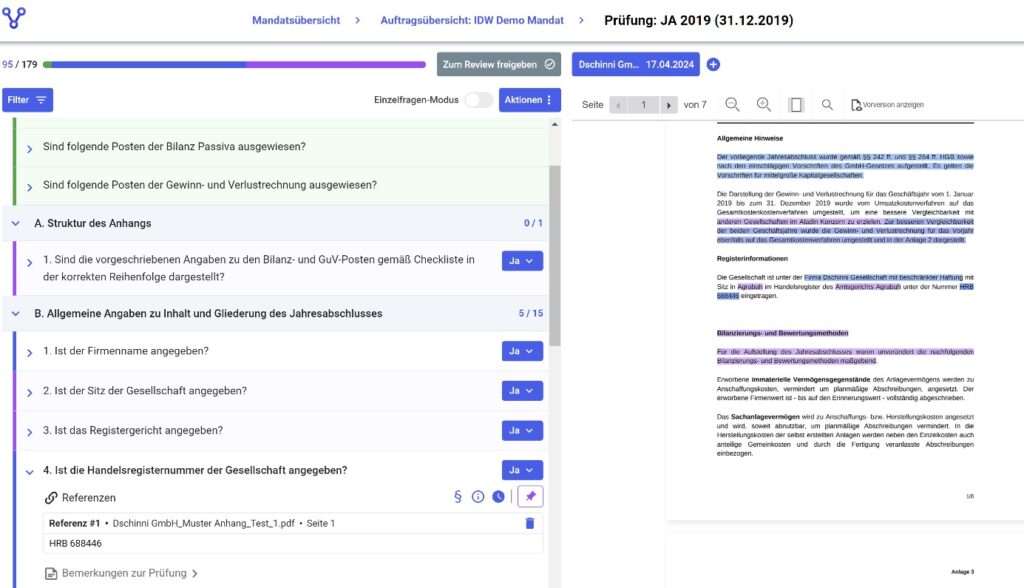

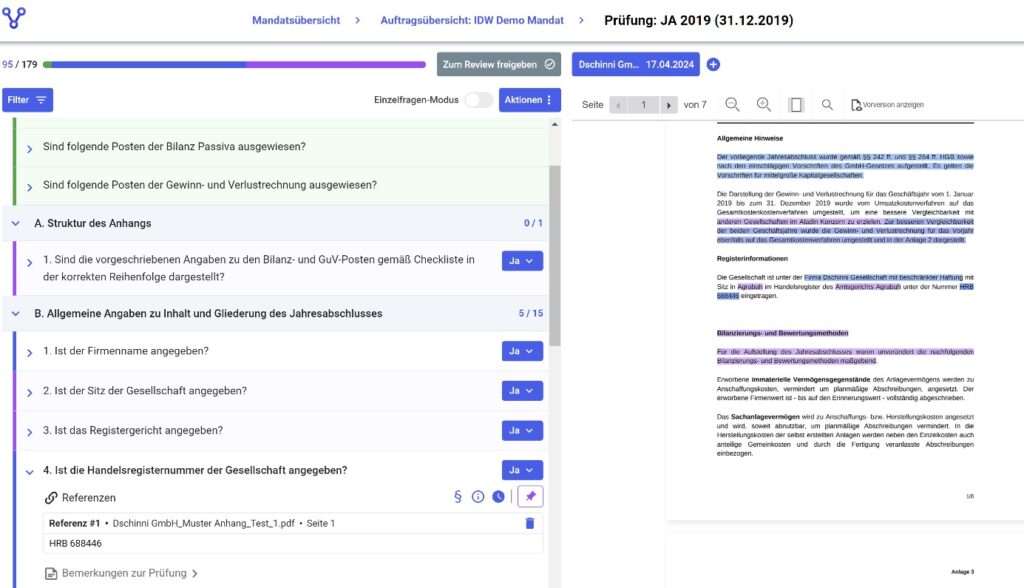

Abbildung 3 – Automatisierte Erkennung von textlichen Angaben in Finanzberichten mit dem KI-Tool Notes Auditor von Deep Neuron Lab.

Das deutsche Start-up Deep Neuron Lab bietet eine Cloud-Anwendung, die eine derartige KI auf textliche Berichte anwendet und es dem Prüfer somit erleichtert, Checklisten zum Beispiel für Berichte nach IFRS oder HGB abzuprüfen. Viele Fragen der Checklisten werden automatisch anhand der Berichttexte vorbeantwortet und dem Prüfer zur Ansicht dargestellt. Die Software erkennt alle nummerischen Angaben – unterscheidet dabei auch zwischen Bilanzpositionen und anderen Arten von Daten – und erstellt über die KI mögliche Querverweise zu entsprechenden Dokumenten.

Anomalie-Erkennung in Finanztransaktionen

Obwohl viele Prüfungshandlungen klar durch Standards vorgegeben sind und einfache Abfrage- und Rechenoperationen umfassen, wird KI zunehmend zur Co-Pilotierung eingesetzt. Ein Beispiel dafür ist die Umwandlung des in der Wirtschaftsprüfung gängigen Journal Entry Testing (JET) von regelbasierten zu KI-basierten Methoden. Dieser Wandel markiert einen bedeutenden Fortschritt in der Prüfungsqualität und ermöglicht einen dynamischeren, ausgeklügelteren und effizienteren Ansatz zur Erkennung von Unregelmäßigkeiten und potenziellem Betrug in Finanztransaktionen.

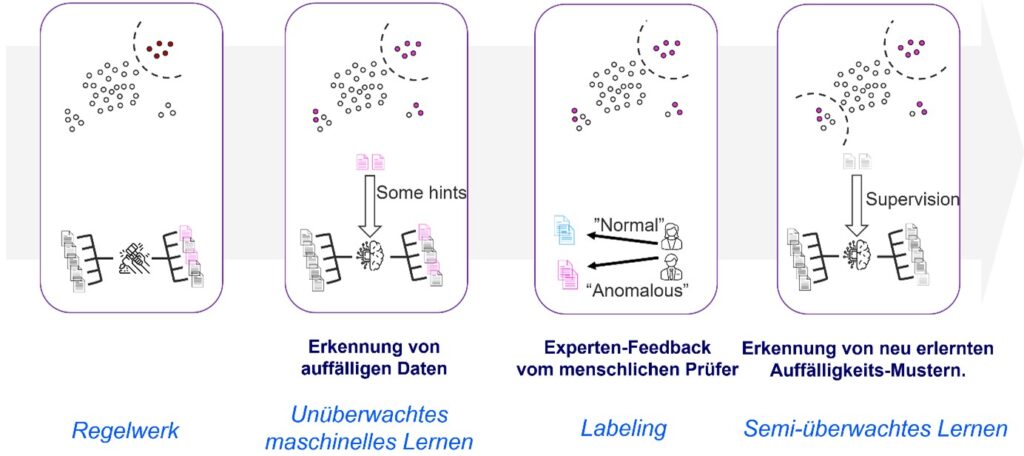

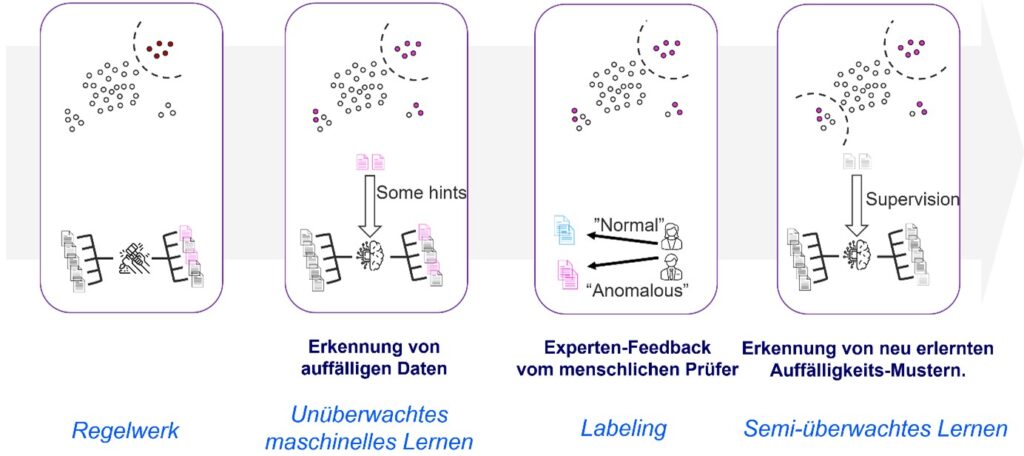

Abbildung 4 – Evolution der immer besser werdenden Anomalie-Erkennung und Feststellung von Relevanz der Anomalien dank Feedback des menschlichen Prüfers.

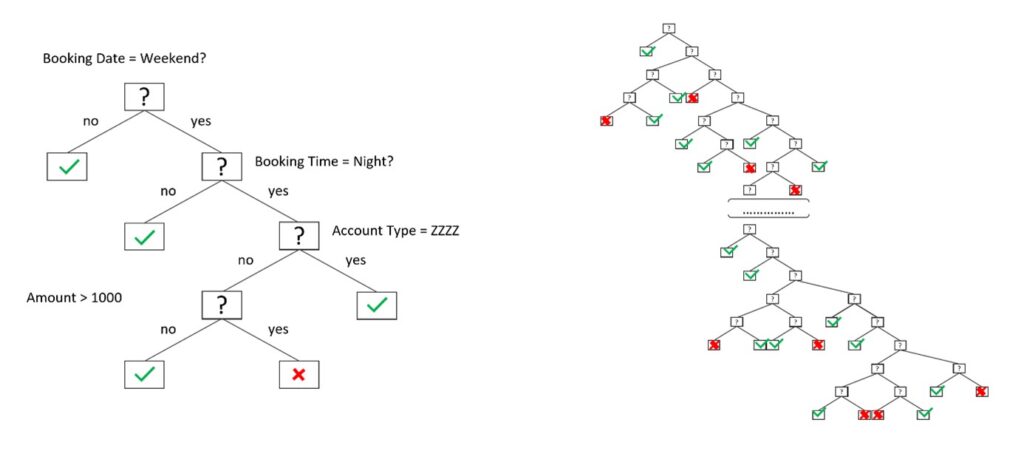

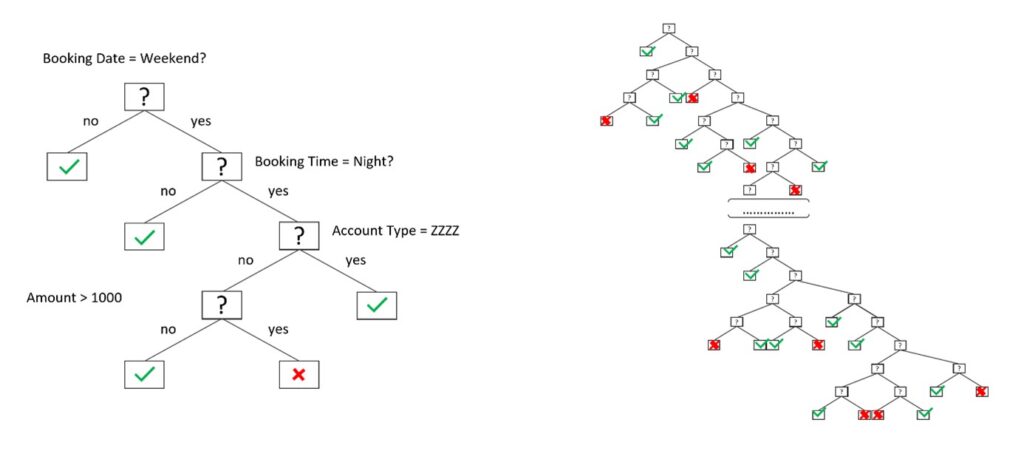

Bisher haben Prüfer auf heuristische statische Regeln zurückgegriffen, um Transaktionen zu identifizieren, die auf Prüfungsrisiken hinweisen könnten. Diese Regeln beruhen auf dem Verständnis und der Erfahrung des Prüfers mit finanziellen Unregelmäßigkeiten, wie etwa Transaktionen zu ungewöhnlichen Zeiten, mit ungewöhnlichen Beträgen oder verdächtiger Häufigkeit. Obwohl dieser Ansatz bis zu einem gewissen Grad wirksam ist, hat er seine Grenzen. Diese Systeme neigen dazu, eine hohe Rate von Buchungen hervorzuheben, was umfangreiche manuelle Überprüfungen erforderlich macht. Außerdem sind sie wenig anpassungsfähig und können mit der Weiterentwicklung von Betrugsmethoden schnell veralten, was regelmäßige Aktualisierungen erforderlich macht. Mit unüberwachtem maschinellen Lernen (Unsupervised Machine Learning) werden Ausreißer – also Anomalien – in Transaktionen erkannt, die in hochdimensionalen Räumen auftreten.

Abbildung 5 – Beispiel eines gewöhnlichen JET, erstellt durch ein menschliches Gehirns, (links) und einem JET von einem maschinellen Lernsystems (rechts).

Während von Prüfern entwickelte Regelwerke der Ausreißer-Erkennung sowie die Anomalie-Erkennung auf Grundlage des unüberwachten maschinellen Lernens nur innerhalb der Datenpopulation eines einzigen Prüfungsmandats angewendet wird, können übergreifende Muster mit überwachtem maschinellem Lernen (Supervised Machine Learning) erkannt werden. Durch die Kombination dieser Ansätze ergibt sich ein semi-überwachtes Lernen, das zum einen stets neue Anomalien erkennt, zum anderen jedoch auch Feedback von menschlichen Prüfern nutzt, um relevante Anomalien relativ sicher festzustellen.

KI schafft den Artificial Auditor

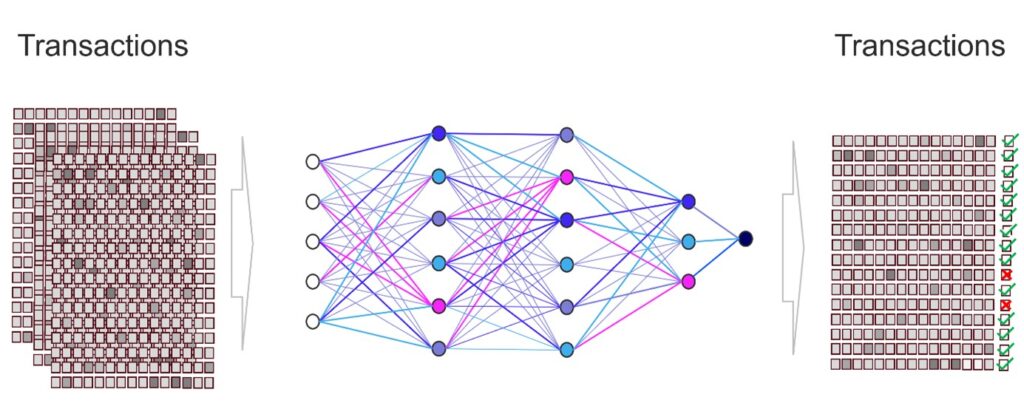

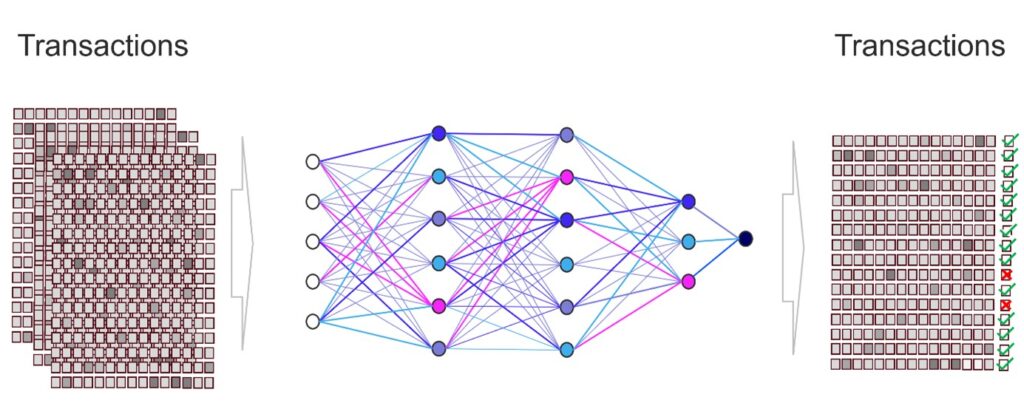

Der Einsatz von überwachtem maschinellen Lernen ermöglicht es, dass Muster für Findings im Sinne der Wirtschaftsprüfung übergreifend über Mandate erlernt werden können. Somit würde eine KI einen übergreifenden Blick für Anomalien und spezielle Hinweise für Feststellungen erlangen.

Abbildung 6 – Eine KI auf Basis von Deep Learning erlernt Muster, die für Prüfer relevante Feststellungen im Bezug auf Buchungsdaten aufzeigen. Hier werden also Transaktionen in Buchhaltung und Warenbewegungen klassifiziert.

Dies wird mit einem Modell erreicht, das über jegliche Prüfungsprojekte hinweg lernt, vorherzusagen, welche Analysen und welche Analyse-Ergebnisse eine besonders hohe Aussagekraft oder anderweitige Relevanz in der Prüfung haben. Dieses KI-Modell wird zum Artificial Auditor, ein maschinelles Lernsystem, das direkt vom Menschen die Interpretation der Daten lernt und dieses Wissen jedem Anwender unmittelbar zur Verfügung stellt. Der Prüfer wird also unmittelbar mit der Schwarmintelligenz einer ganzen Branche beim Auffinden von auffälligen Teilpopulationen oder -prozessen co-pilotiert.

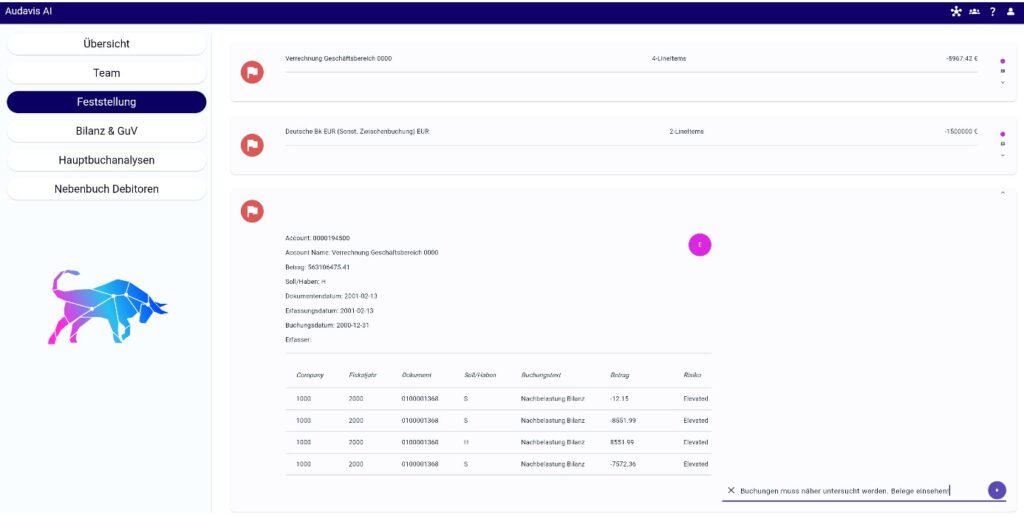

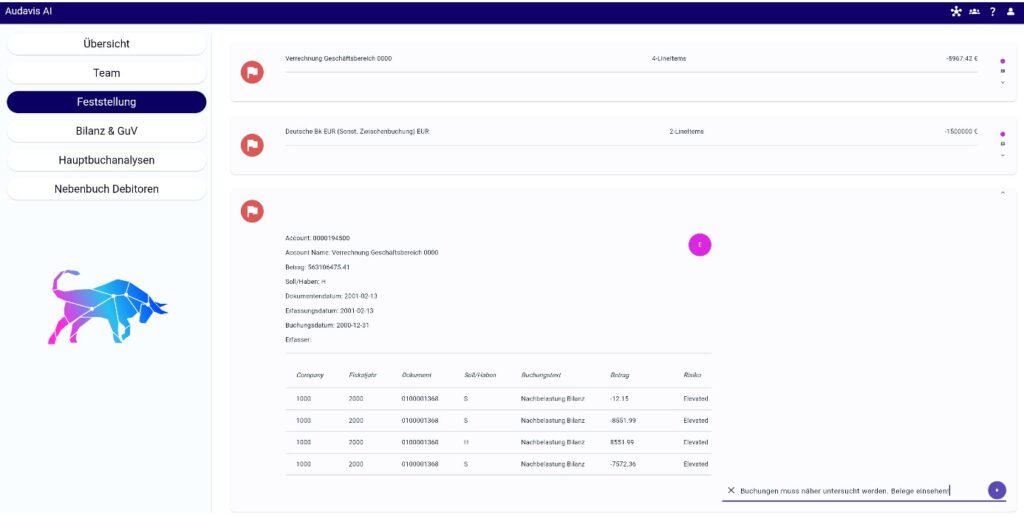

Abbildung 7 – Der Software and AI as a Service von AUDAVIS (www.audavis.ai) bietet neben der Anomalie-Erkennung mit unüberwachtem maschinellen Lernen auch die Eingabe von Feststellungen für den Prüfer. Dieses Feedback unterstützt den Artificial Auditor mandatsübergreifend.

Die Nutzung des Feedbacks von menschlichen Prüfern trainiert die KI des Artificial Auditors, der diesen wiederum eine Co-Pilotierung bei der Auswahl von Prüfungshandlungen sowie bei der Bewertung von Analyse-Ergebnissen und Feststellungen bietet – die KI schafft somit ein Augmented Auditing für den menschlichen Nutzer.

Gastautor Benjamin Aunkofer ist Software-Entwickler und Wirtschaftsingenieur. Als Chief AI Officer und Gründer der Datanomiq, einem Dienstleister für Daten und KI, ist er seit 2015 in der Unternehmensberatung sowie Wirtschaftsprüfung tätig, um mit Unternehmensdaten Prozesse zu optimieren und diese in echte Geschäftswerte zu verwandeln.